全球TOP10药企财报!罗氏困境中高管洗牌,诺华苦求“重磅炸弹”,默沙东增速22%紧咬辉瑞

- 16

- 2023-02-04 16:00:25

- 298

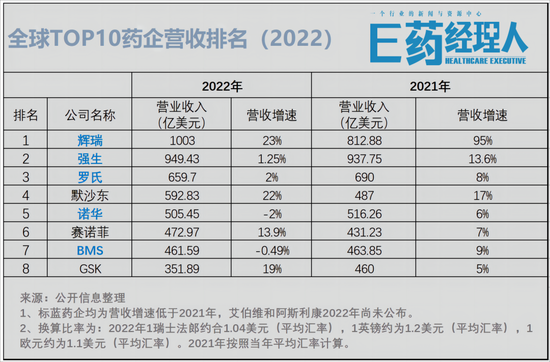

2022年全球制药企业TOP10纷纷发布财报,辉瑞夺冠,但即将面临下滑。相较辉瑞,同比增幅居其次的默沙东似乎更有想象空间,过往的霸主罗氏和“千年老二”诺华早已不似从前,他们在艰难的处境中挣扎,并通过组织变革企图改变现状。

相比2021年的“风光无限好”,2022年全球TOP10药企颇有“只是近黄昏”之意。

2022年,尽管已披露的8家跨国药企有6家都维持了营收的正增长,但较2021年“比谁风光”的基调已经相去甚远。在高基数、新冠产品褪去光环的背景下,跨国药企的回调是意料之中的事。根据他们的预计,2023年基调谨慎乐观,走向低位数增长,或者下降。

辉瑞、默沙东、GSK、赛诺菲四家跨国药企表现强势,前两家营收增速超过了20%,后两者超过了10%。其中,有新冠光环的“宇宙药厂”辉瑞依靠重磅新冠产品首次突破了千亿美元营收,在2021年同比增长95%的基数上,2022年同比增速仍然达到了23%。但预计2023年受新冠产品大幅下滑影响将迎来下降。

默沙东的表现也可圈可点。有新冠产品的影响,但重要的是“超级重磅炸弹”Keytruda的稳健增长贡献。而且其预计2023年营收同比增长在10%~12.88%。

“肿瘤霸主”罗氏未来之路则越走越难,2021年扭转下滑(+8%)之后,2022年营收维持了2%的增速,到2023年仍然是较低的个位数。

同样的还有诺华,更难,2022年营收转向负增长。诺华并不是一家不创新的企业,相反他是过去5年推出新产品最多的企业,但重磅药物的匮乏一直是诺华的“心头病”。这与他过往的研发战略相关,去年诺华做了一场组织大变革,不过一切都需要时间来沉淀。

罗氏:艰难前行的肿瘤霸主,迎来领导层改组

对罗氏制药而言,2022年是艰难的一年。已上市产品端,一方面生物类似药对其冲击仍在持续;另一方面,相较辉瑞等其新冠产品已经率先走向了下滑通道。在研管线上,TIGIT等明星靶点临床受创。不过,罗氏制药板块仍然保住了增长,2022年实现营收为455.51亿瑞士法郎(约合474.87亿美元),同比增长2.1%。

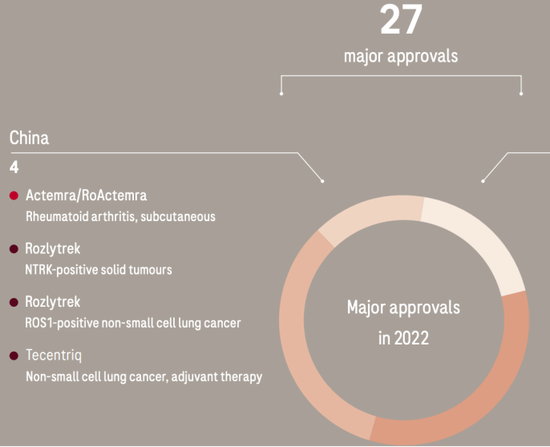

可圈可点的是,罗氏堪称TOP药企里的“造星之王”。2022年,罗氏10亿美元“重磅炸弹”药物多达14个,十年内获批新药占据了半壁江山,在跨国药企中遥遥领先。其中五年内获批产品有2个,5~10年内获批的产品有5个。2022年罗氏上市了两款新药Vabysmo和Lunsumio,眼科药物Vabysmo是全球首个眼科双抗产品,首年销售额就达到了5.91亿瑞士法郎,显现出“重磅炸弹”的潜质。

从治疗领域来看,尽管肿瘤严重受到生物类似药的冲击,但仍然是其第一大领域。另值得关注的是,罗氏的神经科学2022年再向前迈了一步,销售首次超免疫成其第二大领域。而罗氏也对这一后期投资的领域倾注颇多。在其现有的87个新化合物和65个附加适应证临床管线当中,神经科学管线布局(20项)规模仅次于肿瘤(43项),且远超其他领域。

从地区来看,中国区的战绩显然拖了后腿。财报披露,由于生物类似药的冲击、头孢曲松钠(集采产品)销售额的下降,以及中国的新冠防控措施的影响,中国区的销售额下降了7%。可喜的是,其2018年在中国获批的帕妥珠单抗正在抵消这些冲击,2022年在中国实现了迅猛增长。

但留给帕妥珠单抗的时间似乎也不多了。今年1月,齐鲁制药的帕妥珠单抗生物类似药(国产首个)的上市申请已获受理。罗氏正在源源不断在中国推出新产品,2023年1月,其Polivy(维泊妥珠单抗)在中国获批上市,用于治疗一线弥漫性大B细胞淋巴瘤(DLBCL),且是20年来的首个。该产品也是全球首个靶向CD79b的ADC药物。国产首个CD79b ADC于2021年7月启动临床,适应证为非霍奇金淋巴瘤。

2023年仍然不会是好过的一年。新冠产品的下滑将更为猛烈。罗氏预计,2023年由新冠产品的销售额将急剧下降约50亿瑞士法郎,集团销售增长将下降至较低的个位数范围。

并且罗氏即将迎来管理层的改组。罗氏诊断部门负责人Thomas Schinecker 将在 3月份接任罗氏集团首席执行官一职,全球产品战略负责人Teresa Graham将于 3月接任罗氏制药公司的首席执行官,同时该公司执行委员会将为首席营销官兼全球产品开发执行副总裁Levi Garraway安排一个职位。

默沙东:“新药王”诞生背后的喜与忧

2022年,默沙东在压力下迎来了“新药王”的诞生,和五年来最亮眼的业绩表现。

财报显示,默沙东全年药品销售额增长22%至520亿美元,扣除新冠口服药molnupiravir和外汇的不利影响,药品销售额增长16%,仍然可圈可点。这离不开Keytruda(以下简称“K药”)和HPV疫苗的强劲增长。尤其K药,2022年大卖209.37亿美元,同比增长22%,一举超过修美乐2021年创造的记录(206.96亿美元)。

除了K药之外,默沙东还有7个10亿美元“重磅炸弹”药物。默沙东的特色是,分散均匀,每个领域都有一两个超级重磅炸弹。肿瘤之外的疫苗领域也是如此,由增长强劲的HPV疫苗引领该领域发展,2022年同比增长22%至68.97亿美元。这主要得益于美国以外的需求增长,尤其是中国。

但接下来投资者关心的是,默沙东如何面对K药等重磅药专利到期后的问题。对于默沙东每年都是必答题。多年来,默沙东一直在构建自己肿瘤学的领导地位。一方面围绕着K药构建全面且广泛的“高城墙”,夯实肿瘤产品“金字塔”的底;另一方面发掘潜力药物,包括下一个超级重磅炸弹,形成多元化的“金字塔”的顶。

在近日的电话会上默沙东给外界展现的是,K药远不止如此,还有更多的想象空间。默沙东提到了9 项正在进行的试验,其中包含5 项K药联合其他免疫肿瘤药物的III期研究,这些研究包括联合Moderna的mRNA技术等。“用另一种I/O(免疫肿瘤)制剂来突破K药或PD-1的功能界限,对该领域来说非常重要。”

其首席执行官戴维斯表示,I/O-I/O(联合疗法)的进展,不仅是在转移市场空间,尤其在早期空间上特别重要。要做到市场的优势地位,就需要你的联合疗法中的第一个I/O率先在早期领域获得批准。当K药在1L甚至更早期攻城略地时,他就占据了优势。

另一面是从外部获得创新,默沙东这几年一直在为寻找超级“重磅炸弹”而筹谋。分拆其外部战略中的成分,ADC绝对是默沙东巩固和扩大其肿瘤学领域领导地位的重要抓手。过去几年,默沙东通过与第一三共、Seagen、吉利德、科伦博泰在ADC上的持续合作,持续加固K药的市场霸主地位。

在全球各区域的表现中,默沙东中国表现颇为亮眼。财报显示,默沙东中国2022年实现销售额为51.02亿美元,同比增长19.71%,收入占比9.8%,基本与上年持平。HPV疫苗贡献突出。默沙东在财报中提到,GARDASIL/GARDASIL 9的销售额增长了 6%,这些需求来自美国之外,尤其中国。近日智飞生物与默沙东续签了1000亿元的疫苗采购协议,主要包含约980亿元的HPV疫苗。这意味着它未来的销售额有望再次突破。

2023年默沙东的业绩指引仍然可观,预计全年收入将在572亿美元至587亿美元之间,这意味着同比增长在10%~12.88%。

诺华:在“瘦身”中寻找下一个重磅炸弹

对老牌制药巨头来说,维持高增长并不是一件容易的事情,尤其是在后来者紧紧追随的情况下。诺华当下迫切需要向市场证明的是,它未来的增长将从何而来?

2022年公布最新战略后,“瘦身”成为这一阶段诺华的大动作。

从整体业务来看,诺华制药分为仿制药(山德士)和创新药两大板块。其中山德士全年营收约为92.49亿美元,占整体板块的18.3%左右。诺华在2022年8月宣布将100%剥离旗下仿制药部门山德士并在瑞士单独上市。年报显示,这一举措有望在2023年下半年完成。

为诺华贡献营收大头的还是创新药板块。2022年诺华整体营收为505.45亿美元,较2021年同比降低2%。财报显示,其中创新药板块营收约为413亿美元,来自美国地区的销售额约为159亿美元,欧洲地区136亿美元,中国地区29亿美元。

在财报发布后的电话会议上,诺华首席执行官 Vas Narasimhan强调,诺华正在成为一家100%的创新药公司,接下来将会简化组织模型,简化管道,并退出一些非核心领域,将“火力”集中在心血管、免疫学、神经科学、实体瘤以及血液学5大核心领域上。在小分子和生物制品之外,利用RNA、放射性配体、细胞和基因疗法平台开发创新疗法。

“瘦身”之外,诺华亟需回答的另一个问题是,能带来增长的下一个重磅产品在哪里?

从2022年财报来看,诺华在免疫领域实现了超过70亿美元的营收,心血管领域和实体瘤领域产品也分别带来了将近50亿的销售额。其中心衰药物Entresto和CDK4抑制剂Kesimpta销售额增长超过30%,体现出强劲增长动力。

不过,同样不难发现在诺华当前产品管线中,部分产品增长乏力甚至下滑明显。其免疫领域的核心产品司库奇尤单抗,是美国首个新一代银屑病治疗药物,上市后第二年就迅速成为年销超10亿美元的“重磅炸弹”,2022年虽然实现销售额47.88亿美元,但同比增长仅为1%。

一度被称为全球最贵药物的脊髓性肌萎缩症(SMA)基因疗法Zolgensma 2022全年销售额也已披露,全年销售额为13.7亿美元,增长5%,其中Q4销售额下降5%。此外,因为仿制药的冲击,其用于治疗多发性硬化症的产品Gilenya销售额全年下跌28%,旗下CAR-T产品Kymriah也是所有上市CAR-T产品中罕见呈现下滑趋势的,同比销售额下降了12%。被视为诺华下一个重要增长点的降脂新药Leqvio2022年销售额为4200万美元。

新的一年,完成“瘦身”的诺华是否会带来新的惊喜?

GSK:疫苗巨头的下一程

在发布2022年财报的公告上,GSK首席执行官Emma Walmsley称,“2022年是葛兰素史克实现承诺的业绩阶跃变化的具有里程碑意义的一年,这得益于特种药物和疫苗的强劲增长,包括Shingrix创纪录的销售额。”

财报显示,GSK全年收入为293.24亿英镑(约合357.57亿美元),较2021年同比增长19%。

2022年完成消费者保健业务分拆后,GSK将业务来源分为特药、疫苗以及普药三大块。其中特药板块2022年实现收入112.69亿英镑,同比上升了37%,疫苗板块实现79.37亿英镑的收入,同比增长了17%,普药板块收入101.18亿英镑,相较2021年增长了5%。

作为疫苗“老将”,GSK在这一领域的发力同样不容忽视。2022年10月,GSK宣布其重组带状疱疹疫苗“欣安立适”的扩展研究中期结果显示,初次接种该疫苗后能够提供至少10年的带状疱疹保护。早在2019年,欣安立适就在中国获批上市,但其仍在2022年的表现依然“给力”。

根据财报内容,GSK带状疱疹疫苗Shingrix全年销售额29.58亿英镑,在26个国家/地区上市,其中德国和中国市场的销售额增长率都超过100%。值得一提的是,就在GSK财报公布当天,百克生物带状疱疹减毒活疫苗也获批上市,为国产首款。

疫苗之外,特药板块也是GSK管线中占比最大的一部分,主要集中在传染病、HIV、免疫/呼吸系统、癌症四大领域,其中三分之二的研发管线来自于传染病和HIV。数据显示,GSK HIV业务产品收入57.49亿英镑收入,多替拉韦及其复方制剂(4款)药合计贡献了51.91亿英镑收入。

不过,有分析师提醒,到2027年,多替拉韦将会失去专利保护,这将使超过50亿英镑(62亿美元)的销售额存在不确定性。此外,GSK对于传染性病毒RSV疫苗的开发,也面临着来自辉瑞和Moderna的虎视眈眈。

对于未来一年的预计,GSK给出了6%-8%的增长指引,其预估疫苗营业额增长将在15%左右,特药板块将以中高个位数百分比增长,而普药营业额或略有下降。

赛诺菲:低速增长期到来?

和市场预期相比,赛诺菲最新的第四季报给出的数据或许并不尽如人意。美东时间2月3日盘前公布财报后,赛诺菲盘前跌幅超3%。财报显示,赛诺菲Q4营收为107.3亿欧元,低于预期的110.1亿欧元。

此外,赛诺菲预计2023年每股盈余(以固定汇率计算)将以低个位数增长,汇率将对每股盈余造成3.5%-4%的负面影响。

不过从全年来看,赛诺菲实现销售472.97亿美元,同比增长13.9%,相较来说表现可圈可点。Dupixent(度普利尤单抗)是赛诺菲当前最大的看点,2022年销售额为82.93亿欧元。赛诺菲预计2023年度普利尤单抗将实现100亿欧元销售额,继续成为赛诺菲的主要增长动力。从地理区域来看,来自中国市场的增长在赛诺菲整个板块中依然是非常有活力的一块,2022年实现了6.2%的同比增长。

BMS:“摇钱树”走下坡路,营收净利双降

由于多款产品面临专利悬崖,仿制药来势汹汹,百时美施贵宝(BMS)业绩2022年明显承压,无论是营收还是净利均有所下滑,其中总营收461.59亿美元,同比减少0.49%;净利63.27亿美元,同比下降9.54%。

就具体产品而言,此前百亿重磅炸弹Revlimid(来那度胺)地位不保。自2022年第一季度Revlimid首仿进入美国市场,该款药物销售出现下滑,一年过去,已退出“百亿炸弹”药物名单。该产品2023财年收入预测约65亿美元,直接较最高点砍半,或跌出全球十大畅销药之列。另一款产品Abraxane(白蛋白紫杉醇)受专利到期影响,销售也不容乐观,开始负增长。

目前,其业绩增长动力主要来自抗凝药Eliquis(阿哌沙班)、O药、以及免疫调节药Pomalyst /Imnovid 。如何在专利悬崖背景下实现增长?显然,这是百时美施贵宝当前面临的重大问题。

加码内外部创新管线是其主要措施。由于仿制药销售将继续蚕食来那度胺等药物,为应对专利悬崖的冲击,百时美施贵宝正将重点转移到新产品组合上,这部分销售业绩销售额几乎翻了一番,较为亮眼,从10.83亿美元上涨至20.3亿美元。随着该发展势头,百时美施贵宝预计2023年,新产品组合将再翻一番,约为40亿美元。

百时美施贵宝也列出了未来有增长潜力的产品,预计在2023年会有多项临床2、3期试验结果出炉。如首款LAG-3抗体疗法Opdualag(LAG-3抗体relatlimab与抗PD-1纳武利尤单抗组合)用于一线治疗IV期非小细胞肺癌(NSCLC)患者的临床2期试验结果、首款获批上市TYK2抑制剂的Sotyktu(deucravacitinib)用以治疗克罗恩病与溃疡性肠炎的临床2期试验等。

与此同时,百时美施贵宝也正在削减管线,清理了近10项资产,欲把研发支出保持在2022年的水平,约为95亿美元。其中,削减了6项癌症资产,包括一项2期抗CTLA-4候选药物BMS986218、一项纤维化候选药物和两项免疫学资产。同时也给抗TIGIT类免疫疗法泼了冷水,出于安全原因,作为与Yervoy和Opdivo的三重联合疗法的一部分,终止了抗TIGIT药物BMS-2的986207期试验。

强生:自免增长乏力,肿瘤奋起直追

对强生而言,2022年压力不小,自免这一优势领域的重磅产品增长乏力,好在近年持续加码的肿瘤领域正在发力。

2022年,强生以同比增长1.25%的速度实现了全年949.43亿美元营业收入,暂时未能冲破千亿美元门槛。但一个明显的变化是,其归属于普通股东净利润为179.41亿美元,同比下降14.07%。

制药业务收入为525.63亿美元,略高于去年。其中免疫学、肿瘤、神经科学、抗感染四大疾病领域为强生业绩增长支柱,有9款产品收入超过20亿美元。其中,自免领域仍是强生业务收入最高的疾病领域,不过肿瘤学产品销售收入大有赶超免疫学产品之势,2022年贡献160亿美元销售收入,仅次于免疫学产品的169.35亿美元。

自免领域销售占比虽高,但增长貌似不太乐观。在强生一众产品中,自免领域“老药”Stelara (乌司奴单抗)仍然最为抗打,以97.23亿美元收入霸榜第一,离成为百亿美元重磅炸弹只差临门一脚。不过增幅仅6.5%,加之这款王牌产品即将面临专利到期的威胁,明显增长乏力,能否成为百亿美元重磅炸弹还是未知数。而下滑最严重的为自免药物Remicade(英夫利昔单抗),营收下滑了26.6%仅23.43亿美元。

相反,强生众多肿瘤类产品呈现了高增长态势。如Erleada(阿帕他胺)同比增长45.7%至18.81亿美元,总收入排名第二的达雷妥尤单抗贡献了79.77亿美元。而强生备受关注的BTK抑制剂lmbruvica(伊布替尼)受后来者冲击较大,市场份额流失严重,命运急转直下,2022年只创造了37.84亿美元的收入。

为了应对增速放缓的压力,强生在这一年也大动作不断,一方面加速多款潜力新药“补位”,另一方面,于制药业务在交易并购方面达成17项合并/授权协议,与多家国内外生物技术公司达成合作,开发新型疗法,补充现有管线。

此外,今年强生迎来了执掌人的变化。此前执掌十年的强CEO Alex Gorsky辞职,接任者为Joaquin Duato。对于未来,强生目前给出了较为保守的预期,2023年总收入有望达到969–979亿美元(增幅区间为2%~3%)。

辉瑞:首个年收入超千亿美元药企

辉瑞依然稳坐全球制药TOP1宝座,且成为全球首个年收入超千亿美元的制药企业。

这家宇宙大厂尽管因新冠产品饱受诟病,但不得不承认,在2022全年营收中,两款新冠产品为其撑起了营收的半壁江山,新冠疫苗Comirnaty和口服药物Paxlovid合计已达567亿美元。

不过,辉瑞的“霸主”地位或随着2023年新冠产品带来的收入几近腰斩,有所动摇。辉瑞预测,2023全年营收区间为670亿美元至710亿美元之间,低于市场预期。

可以预见,2023年,辉瑞的日子似乎不太好过,如何应对因新冠产品销售下滑而产生的业绩差至关重要。不过其CEO却颇为乐观,曾放话称“好日子还在后头”,并计划在未来18个月期间陆续推出19款新产品或适应症,15款产品来自内部管线,其余4款产品将通过最近的业务交易等进入辉瑞。

一套组合拳开始行动。一是加大研发投入,辉瑞计划在2023年进行大量的增量投资,以支持有望推动其长期增长的产品和研发项目,陆续推出多款产品面世;二是辉瑞也开始做减法,削减罕见病资产。通过押注一些重磅药物,专注于代表潜在突破并有可能产生更高回报的资产;三除了内部研发工作外,辉瑞计划在2023年进行更多的外部业务发展。

至于后续产品是否能够填补辉瑞业绩落差,还有待观望。

发表评论