叮咚买菜实现全面盈利 却遭老虎全球基金清仓式减持?

- 16

- 2023-02-21 18:01:01

- 282

出品:新浪财经上市公司研究院

作者:新消费主张/shu

生鲜电商修罗场,终于迎来了赢家。

2月13日,叮咚买菜发布了2022年第四季度业绩报告。据报告显示,公司首次实现非美国通用会计准则(Non-GAAP)和美国通用会计(GAAP)准则下的全面盈利。截至2022年12月31日,公司第四季度Non-GAAP净利润约为1.16亿元,而2021年同期为净亏损10.34亿元;GAAP净利润为4988万元,2021年同期为净亏损10.96亿元。

此外,公司的GMV和总营收恢复两位数增长,履约成本和销售费用大幅下降。降本增效之下,毛利率再创新高。单季经营现金净流入6.82亿元,带动全年运营现金流转正。

然而,资本市场却对这些向好的业绩信号,显露出了一丝犹疑。财报数据公布后,叮咚买菜的股价盘中一度涨超20%,但很快进入下跌状态。截至发稿日,公司前收盘价报4.52美元,甚至较财报发布前还下降了7.57%。

这样的一幕似曾相识。2022年第二季度叮咚买菜宣布阶段性盈利之际,市场也是反响平平,股价徘徊在4.50美元上下。

盈利会只是昙花一现吗?前置仓模式究竟是不是伪命题?“生鲜电商第一股”每日优鲜已轰然倒下,投资者们只能从叮咚买菜的“成绩单”中寻求答案。

增收靠疫情 降本靠撤城?

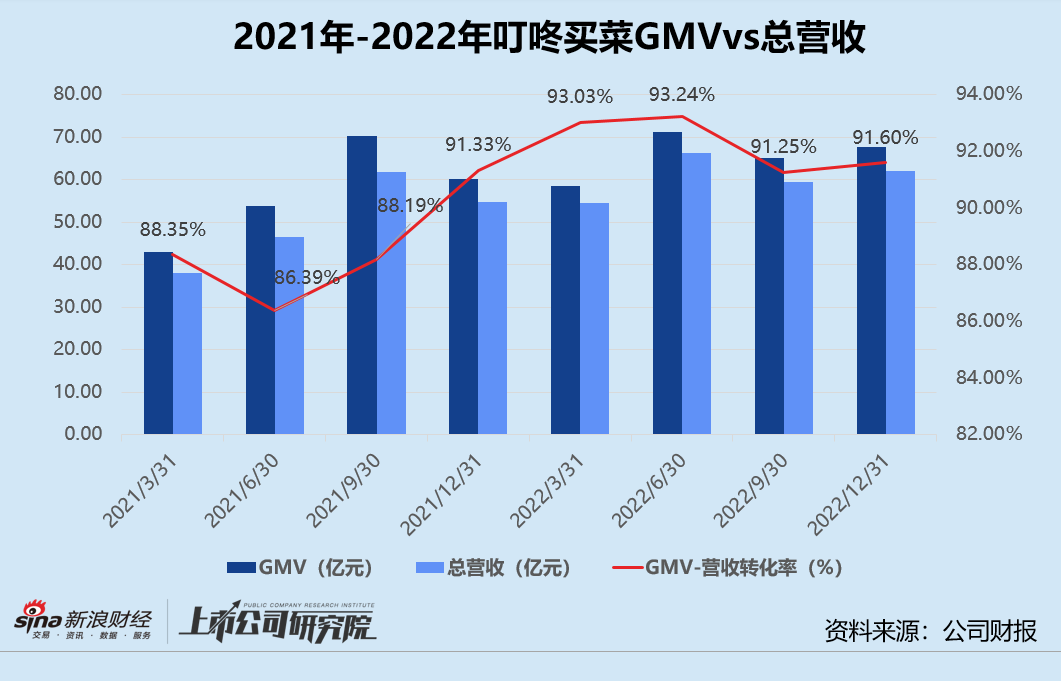

据财报数据显示,2022年第四季度叮咚买菜的GMV约为67.7亿元,同比增长12.75%,总营收62.01亿元,较2021年同期增长13.08%。GMV到营收转化率约为91.60%,与2021年第四季度和2022年第三季度相比,分别微增0.27%、0.35%。

结合往期数据来看,报告期内叮咚买菜的营收表现仅次于2022年第二季度。而这两个季度受疫情影响尤为明显,消费者因封控或患病无法进行线下采购,自然更多地转向生鲜电商平台。随着疫情精准防控措施不断推进,线下商超、便利店、菜市场等零售场所放开,叮咚买菜的线上流量势必会有部分流失。

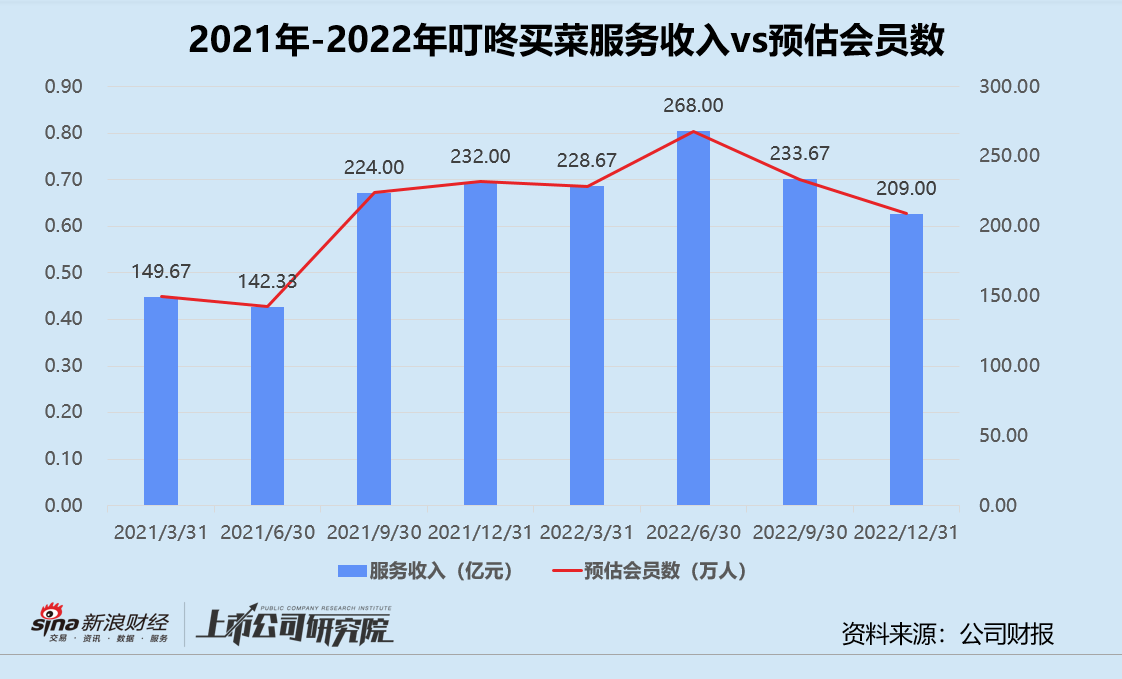

更为令人担忧的是,即使在疫情之下,叮咚买菜的核心用户也在减少。2022年第四季度,公司的绿卡会员订阅服务收入约为6270万元,与2021年同期相比减少了近10%,较2022年第三季度下降了10.56%。若按连续包季价格每个季度30元粗略推算,叮咚买菜约有209万名付费会员,为2021年第三季度以来最低点。

换而言之,绿卡会员提供的优惠券、免配送费、专属客服等权益,对于消费者而言吸引力正在减弱。缺乏黏性的普通用户是否会流向价格更便宜、配送更快捷的其他平台和零售渠道,仍有待观察。

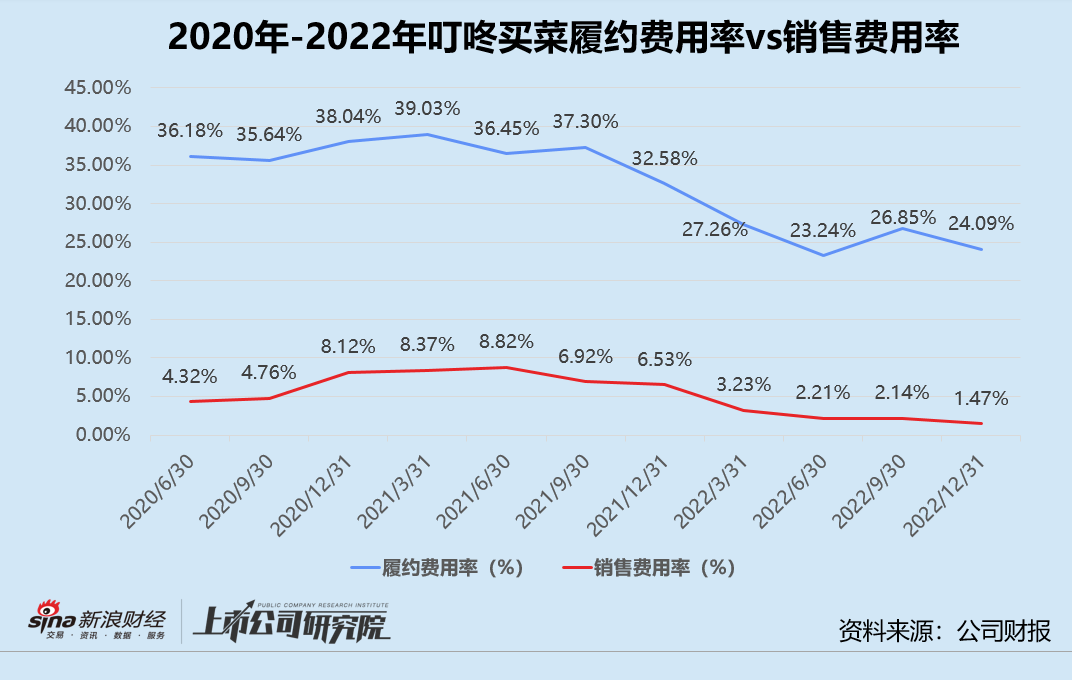

在成本费用控制方面,叮咚买菜2022年整体表现颇为亮眼。履约成本实现三连降,第四季度约为14.94亿元,同比减少16.37%,在第三季度的15.95亿元基础上下降6.37%。履约费用率在8个季度内优化了近15个百分点;销售费用四连降,第四季度仅花费9110万元,较2021年同期缩减74.55%。销售费用率在1年半的时间内优化了超7个百分点。

不过两项费用得以有效控制,不可否认也是叮咚买菜断腕求生的结果。

据公开报道显示,2021年底叮咚买菜在全国37个城市共有1400个前置仓。自2022年5月起,公司陆续关停了中山、珠海、天津、厦门等10个城市的业务,正常运营的城市中60%以上位于以大本营上海为中心的华东地区。裁员消息更是从年初传到年末,单个前置仓站点的配送骑手数量由20名减少至7-8名。

假如基于财报披露的物业及设备固定资产账面价值简单计算,截至2021年12月31日,1400个前置仓的固定资产价值约为4.72亿元,平均单个前置仓的价值约为33.71万元。而截至2022年12月31日,叮咚买菜的固定资产价值约为3.15亿元,报告期内前置仓数量接近934个。

结合两个季度的履约费用和销售费用分析,2021-2022年平均每个前置仓的季度销售费用由25.57万元减少至9.75万元,与大趋势基本一致;季度履约费用却不降反增,由127.59万元涨至159.86万元。这一定程度上说明,前置仓数量的减少对叮咚买菜履约费用的影响更大,单位经济效率或并未有过多的提升。

眼下的盈利是叮咚买菜的成功,却还不是前置仓模式的胜利。

纵观生鲜电商赛道,盒马和山姆坚持线上线下结合、朴朴超市深耕华南和华西地区、美团买菜只在5个城市开设了网点。每日优鲜和叮咚买菜,是唯二坚持前置仓并且布局全国的生鲜电商平台。而残酷的现状却是,前者就地解散,深陷欠薪、讨债漩涡。后者关站撤城,退守上海大本营。疫情带来的流量红利褪去后,前置仓模式恐怕才正式迎来考验。

放弃扩张改做食品企业 遭老股东清仓式减持

2022年第四季度,叮咚买菜的毛利率再次刷新记录,达到32.88%。比2021年同期高出5.18%,与2022年第三季度相比提高了近3个百分点。2022年全年销售毛利率约为30.91%,同比增长近11个百分点,约为每日优鲜2022年上半年披露的毛利率1.6倍。

高毛利的背后,是叮咚买菜的策略调整。

2022年2月,公司成立预制菜事业部,与超40家工厂合作生产,其中7家为自营工厂。全年累计布局SKU超1000个,一线和二线城市渗透率逾40%。报告期内,自有品牌、自研产品、预制菜为GMV分别贡献了6.90亿元、4.40亿元和10.09亿元。以自有品牌“拳击虾”为例,包含该产品订单的客单价比平均订单高73.9%,券前毛利率为33.8%。不难看出,价格更高的预制菜为叮咚买菜提供了宽裕的利润空间。

在财报发布后的业绩电话会中,创始人梁昌霖也将2023年的规划重点放在了食品创新上,多次强调将持续推出更健康的预制菜、无负担的食品饮料以及针对儿童和中老年的功能性、保健性食品。至于何时恢复关停的前置仓、计划开拓多少新城市,似乎已不再是叮咚买菜关注的重点。

由低毛利、高损耗的生鲜电商平台转型为食品研发生产企业,暂时放弃规模和增长,老股东们对这个决定或许难言满意。

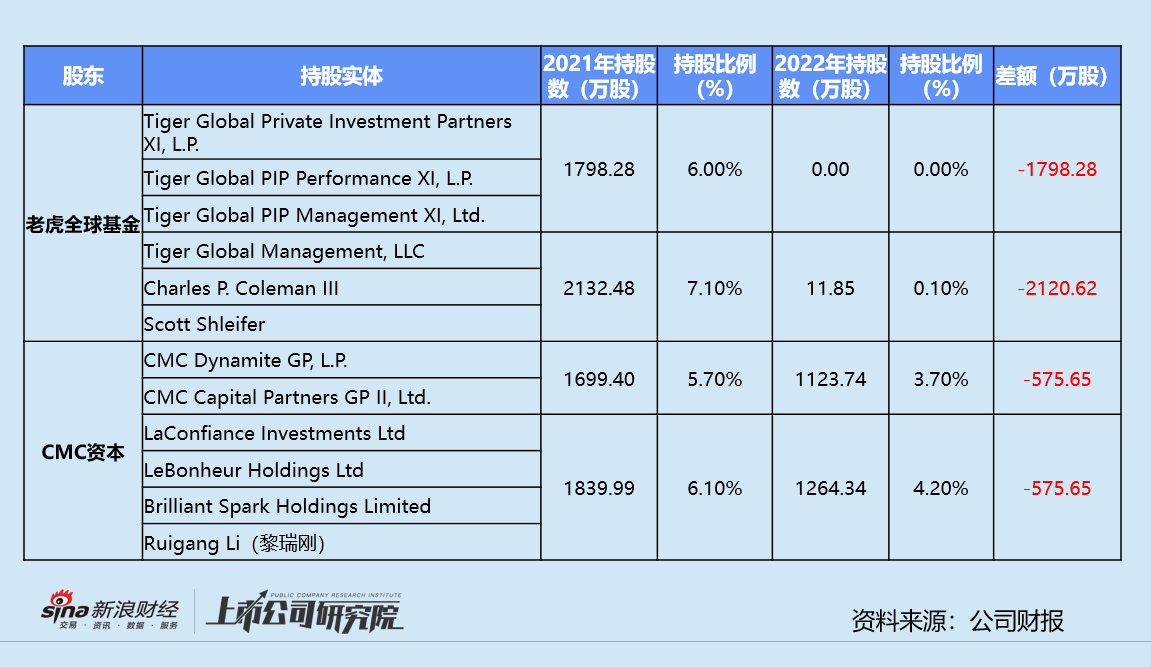

据公告披露信息显示,截至2022年12月31日,老虎全球基金所持股数已由2021年7月的共计3930.75万股减至11.85万股,总持股份额仅剩0.1%,近乎清仓;CMC资本则由2021年12月的3539.39万股减持至2388.08万股,其中二期美元基金CMC Capital Partners II关联实体持股份额降至3.70%,CMC资本创始合伙人黎瑞刚关联实体持股份额降至4.20%。

值得一提的是,老虎全球基金的Tiger Global Private Investment Partners XI和CMC资本的CMC Capital Partners II都于2017-2018年期间设立募资,二者同时参与了叮咚买菜2020年和2021年的C轮及D轮融资。

一般情况下,美元股权投资基金完成关账后的3至5年为投资期,此后5-10年为回报期。以此推算,两只基金应仍处于投资期,或刚进入回报期。仅持有叮咚买菜不到3年便减持退出,套现落袋为安,也从侧面说明老股东们对前置仓模式和食品企业定位的质疑。

上一篇:打通壁垒,让智能家电更便利

发表评论